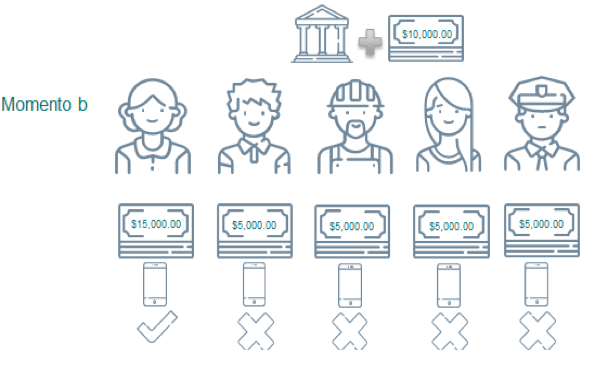

Daniela Valenzuela-Carreño José César Lenin Navarro-Chávez Derivado de la crisis generada por la pandemia, las economías en todo el mundo experimentaron un aumento en los precios, una situación preocupante en una economía a la cual en principio se le busca dar una explicación, pero, sobre todo, lleva de manera inmediata a la siguiente pregunta: ¿Cómo controlar esta subida de precios? Una de las formas de controlar este fenómeno económico es reduciendo el deseo de las personas por comprar cosas, lo que se lleva a cabo mediante un importante instrumento con el que cuenta el Banco de México: las tasas de interés de referencia. Para detener el alza en los precios, el Banco de México aumenta esta tasa y reduce de manera indirecta el gasto en la economía. La tasa de interés no es más que el precio del dinero y el banco central lo puede encarecer o abaratar, en este caso, lo encarece incentivando el ahorro de las personas, esto es, se busca sacar dinero de la economía (billetes, monedas y depósitos bancarios). Cuando existe una elevada circulación de dinero en la economía, las personas estarán dispuestas a pagar más por los bienes y servicios, lo cual es un generador de la inflación, por ello, el Banco de México decide incrementar la tasa de interés para disminuir las transacciones que realicen las personas. Hoy en día, la tasa de interés de referencia se sitúa en el 11.25 %, si bien esta medida tiene un efecto positivo en el control de los precios, también tiene un efecto negativo en otro indicador: la inversión, fundamental en la creación de empleos, en este caso, los aumentos en la tasa de interés están desincentivando a la inversión y, por consiguiente, afectando la generación de empleos. En 2020, el mundo tuvo un paro general en sus actividades, en un contexto cada vez más globalizado y, por consiguiente, con la gran interdependencia que existe entre las economías. Un paro de estas dimensiones, tiene graves consecuencias en la dinámica económica internacional. Por ejemplo, para la creación de un automóvil, el motor es fabricado en Alemania, el sistema electrónico en Japón, la carrocería en Estados Unidos, los neumáticos en Francia, los interiores en México, las llantas en China y el ensamblaje se realiza en Canadá. ¿Qué pasaría si alguno de los países no puede producir alguna parte del automóvil? Esto frena el proceso de producción de un vehículo, es decir, se interrumpe la cadena de suministro y los vendedores no tendrán suficientes automóviles para ofrecer al público. Entonces, si la gente quiere estrenar este producto tendrá que pagarlo a un precio más elevado, a este proceso le llamamos inflación, proveniente de un exceso de compradores (demandantes). En los últimos meses, se ha escuchado en las noticias que el Banco de México ha venido incrementando la tasa de interés, pero ¿Qué significa para la economía, las familias y las empresas estas decisiones de las autoridades monetarias? Primero, entendamos el concepto de tasa de interés. Se trata del precio que se paga por el préstamo del dinero. Supongamos que en 2021 una persona le prestó $ 150.00 a un familiar, renunciando a la posibilidad de ir a ver una película y comprar el combo del día lunes en el cine. El familiar devuelve la misma cantidad de dinero dos años después de la transacción, es decir, en 2023. ¿La persona podrá ir al cine a ver una película y comprar el combo? La respuesta es no y esto es por las características del dinero, siendo una de las más importantes que pierde su valor a lo largo del tiempo, ya que los productos y servicios van aumentando sus precios. Los $ 150.00 del 2021 no son los mismos $150.00 del 2023, porque alcanzan para menos productos y servicios, a esto se le llama pérdida del poder adquisitivo. Existen diferentes tasas de interés, la que nos cobran cuando adquirimos una casa (hipotecaria), las de las tarjetas de crédito, las interbancarias, entre otras. Todas tratan del precio que se paga por adquirir un crédito o un préstamo. En este artículo pondremos atención en la tasa de interés denominada de referencia, ya que es la guía que pone el Banco Central para influir en las demás tasas de interés antes mencionadas. Hasta el momento, no hemos explicado la razón del porqué el Banco de México incrementa la tasa de interés de referencia, y la respuesta es por el control de la inflación. Al alza estandarizada de los precios es conocida como inflación, esto significa que, con un mismo nivel de ingreso, las personas no podrán comprar los bienes y servicios a los que se encuentran habituados. Los gobiernos temen que sus países experimenten alzas en sus precios y la manera de hacerlo es controlando la cantidad de dinero (oferta monetaria). Los Bancos Centrales son las autoridades monetarias que se encargan de controlar la cantidad de monedas, billetes y depósitos bancarios (el dinero que tienen las personas disponibles en sus cuentas bancarias), a esto se le llama cantidad de dinero en circulación. En nuestro país, la autoridad que se encarga de regular la oferta monetaria es el Banco de México, institución que tiene como objetivo principal generar estabilidad en la economía mexicana ¿Cómo? Buscando la estabilidad del poder adquisitivo de la moneda a lo largo del tiempo. A través del control de la inflación se propicia un desempeño adecuado de la actividad productiva. El resultado es que se contribuye en algo central en el estudio de la economía: mejorar el bienestar económico, en nuestro caso, bienestar económico de los mexicanos. Existe una relación directa entre la cantidad de dinero que existe en la economía y el incremento en los precios. Para entenderlo, pongamos un ejemplo. Supongamos que México tiene $ 25,000.00 en circulación, los cuales se encuentran repartidos en cinco personas, es decir, cada persona tiene $ 5,000.00 a su disposición. Ahora, consideremos que se estrena un teléfono celular, el cual tiene un precio de mercado de $ 5,000.00, sabemos que cada uno de los integrantes de la economía tendrá la misma posibilidad de adquirirlo. ¿Qué pasaría si el Banco de México emitiera $10,000.00 más y solo una de las personas tuviera acceso a esta cantidad? La respuesta a esta situación sería que la persona 1 tendría una mayor posibilidad de comprar el celular en cuestión y el vendedor, al darse cuenta de que existe la oportunidad de vender más caro el producto, es decir, que una de las personas estará dispuesta a pagar más por el celular, aumentará su precio de mercado. Esta sencilla situación explica la dinámica de la economía y el porqué incrementar la cantidad de dinero provocará un aumento en los precios. El Banco de México no puede quitarles su dinero a las personas solo por controlar la inflación, pero lo hará mediante algunas herramientas para contener la cantidad de billetes, monedas y depósitos bancarios, a saber: Encaje legal. El Banco Central da la instrucción de aumentar el mínimo de reservas a los bancos comerciales (BBVA, Santander, HSBC, etc.), con esta indicación se pretende que se aumente el dinero que existe en las bóvedas, de esta manera, los bancos tendrán que ofrecer menos préstamos para quitar ese dinero de la economía, cumpliendo así, una disminución de la oferta monetaria. Operaciones de Mercado Abierto (OMA). El Banco de México realiza compra y venta de bonos con la finalidad de controlar la cantidad de dinero en la economía, es común que veamos en las redes sociales que inviertas en CETES, este instrumento es un certificado donde el Banco de México adquiere deuda con el público en general. De tal manera que, las personas invierten comprando CETES y después de 28, 91, 182 o 364 días, recibirán una mayor cantidad de dinero, esto es, tendrán un mayor rendimiento. Tasa de interés. El Banco de México tiene el control de la tasa de interés de referencia y esto, como explicamos al principio, es con la finalidad de controlar la inflación o, en otras palabras, lograr la estabilidad en los precios. Con respecto a este último elemento, el mecanismo de la tasa de interés es influir en las expectativas de los consumidores, veamos un ejemplo para entenderlo: Consideramos a la persona 1 que cuenta con $ 15,000.00 y tiene la posibilidad de comprar el celular más nuevo del mercado, pero vio un comercial del Banco de México que ofrece títulos de deuda con una tasa de interés muy atractiva del 7 %, de manera que en 28 días tendrá un rendimiento y su dinero aumentará a $ 16,050.00. La decisión de la persona 1 radicará entre gastar su dinero (y que este entre en la economía) o ahorrarlo comprando CETES. Si la tasa de interés es alta, es posible que la persona 1 prefiera ahorrar su dinero para que le dé una mayor ganancia en el futuro, si la tasa de interés es baja es probable que prefiera adquirir el celular porque no hay incentivos de privarse en este momento del nuevo celular. Recapitulando, será el Banco de México quien modificará la tasa de interés con la finalidad de alterar las expectativas de las personas, una tasa de interés alta hará que disminuyan su consumo y al ahorrar, el dinero saldrá de la economía, el efecto general será que los consumidores estarán dispuestos a pagar menos por los bienes y servicios, o en nuestro caso, el celular será pagado a un menor precio. La respuesta es no, y para ello se deben considerar los efectos que tiene en la inversión, ya que los economistas encontraron que existe una relación inversa entre las variables antes mencionadas (tasa de interés e inversión). Reflexionando en el tema, supongamos que un empresario decide poner un negocio y no cuenta con un capital suficiente. La decisión del empresario es acudir a un banco para adquirir un crédito que le permita poner un negocio, de manera que si la tasa de interés de referencia es alta (porque el Banco de México decidió incrementarla para controlar los precios), la tasa de interés del banco comercial será aún más elevada. El empresario tendrá que pagar una tasa más alta por el préstamo y, posiblemente, decidirá no hacerlo, ya que implicaría renunciar a una parte de sus ganancias. Si el empresario decidió no invertir, dado que iba a pagar un precio muy alto por el crédito que iba a solicitar, es decir, la tasa de interés era muy elevada, es posible que decida no crear la empresa, entonces no contratará personal y no generará empleos nuevos. Actualmente, la tasa de referencia en México, como se comentó al principio de este artículo, es de 11.25 %. Como también ya mencionamos, el objetivo del Banco de México es reducir el aumento en los precios (la inflación) que se vivió después de la pandemia. Ante este fenómeno económico de carácter mundial, las autoridades monetarias toman decisiones en torno a la tasa de interés, teniéndose efectos positivos como el control de precios y negativos como el desincentivar la inversión.

Banco de México. (2023). Tasas de interés representativas. Sistema de Información Económica. Banxico. https://www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?sector=18&accion=consultarCuadroAnalitico&idCuadro=CA51&locale=es Banco de México. (2023). Política Monetaria. Banxico educa. http://educa.banxico.org.mx/banco_mexico_banca_central/politica-monetaria-banco-mexi.html Castellanos S. (2000). El efecto del «corto» sobre la estructura de las tasas de interés. Banco de México. https://www.banxico.org.mx/publicaciones-y-prensa/documentos-de-investigacion-del-banco-de-mexico/%7B7F8DD5EB-9635-A887-DAA8-54029FC2B237%7D.pdf

Doctorante del Instituto de Investigaciones Económicas y Empresariales,

Universidad Michoacana de San Nicolás de Hidalgo.

Morelia, Michoacán.

Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo.

Profesor e investigador en el Instituto de Investigaciones Económicas y Empresariales,

Universidad Michoacana de San Nicolás de Hidalgo.

Morelia, Michoacán.

Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo.

¿Por qué se incrementa la tasa de interés?

Entonces, ¿es bueno que la tasa de interés sea alta siempre?